# Análise de projetos de investimento

Investimento: Aplicação atual de recursos, com o objetivo de obter benefícios futuros. Estes benefícios podem corresponder a:

Fluxos financeiros: Dinheiro (cash-flows).

Investimentos sociais: Estradas, educação, saúde.

Aplicações em ativos financeiros (compra de ações) ou reais (ex: apartamentos).

Na análise de projetos procura-se avaliar genericamente uma afetação de recursos (R), feita inicialmente, é capaz de vir a gerar uma sucessão de benefícios líquidos (B) que excedem esse investimento inicial.

Concentrando num domínio puramente financeiro R e B representam dinheiro, fluxos financeiros negativos e positivos (CF- ou CF+). Sendo que CF são Cash Flows.

Idealmente, estaremos mais interessados em investir em projetos em que a soma dos CF- seja inferior à soma dos CF+. O problema é que esta análise é dependente do tempo e, com o tempo,o dinheiro está sujeito a determinados fatores como, por exemplo, a inflação e os juros. Para sabermos lidar com estes fatores, de modo a comparar CF em diferentes momentos precisamos de aprender alguns princípios do Cálculo Financeiro.

# Cálculo financeiro

Juro: Renumeração cobrada pelo empréstimo de dinheiro (ou outro item), existem dois tipos de juro.

- Juros Simples: A taxa de juros é aplicada sobre o valor inicial de forma linear em todos os períodos, ou seja, não considera que o valor sobre o qual incidem juros muda ao longo do tempo.

Em que j é a taxa de juro anual e o é o capital inicial-

- Juros Compostos: Juros corrigíveis de cada período são somados ao capital para o cálculo de juros nos períodos seguintes. Neste caso, o valor da dívida é sempre corrigido e a taxa de juros é sempre calculada sobre esse novo valor.

Em que n é o número de anos.

No caso destes juros pode ocorrer o processo de capitalização, que permite chegar de forma inversa à noção de atualização, em que se faz o cálculo do valor atual (VA) ou presente de dinheiro a receber no futuro, sendo a respetiva taxa designada por taxa de atualização.

Em que é o valor a receber daqui a x anos e r a taxa de juros.

# Inflação e taxas reais

É preciso ter noção que a taxa de juro pode ir variando ao longo dos anos, não sendo necessariamente constante, um dos fatores que pode causar essa alteração é a inflação. As taxas de inflação podem incorporar a noção de inflação ou não.

Taxa de juro nominal (jn): Usa-se em avaliação de projetos a preços correntes, não é corrigida tendo em conta o efeito da inflação.

Taxa de juro real (jr): Taxa nominal expurgada do efeito da inflação.Usa-se em avaliação de projetos a preços constantes

# Taxas de juro nominais e efetivas

É também possivel trabalhar com períodos infra-anuais, usando na atualização uma taxa de juro equivalente, isto é, uma taxa efetiva que aplicada ao mesmo capital inicial conduz ao mesmo capital final.

TAN: Eventuais pagamentos ou recebimentos infra-anuais são calculados de forma proporcional, mas não equivalente do ponto de vista financeiro.

Por exemplo:

Quando TAN = 12%

A taxa mensal equivalente à taxa anual efetiva (TAE) é:

TAEG: Taxa anual efetiva global, inclui encargos como seguros de vida e taxas adicionais associados ao empréstimo.

Equivalências das taxas de juro. Duas taxas de juro referidas a períodos diferentes de capitalização são equivalentes quando aplicadas ao mesmo capital, produzem o mesmo resultado no mesmo período de tempo. É dada por:

Em que é a taxa do sub-periodo k e k é o número de subperíodos do periodo.

# Anualidades e perpetuidades

Numa situação em que os valores dos cash-flows se repetem ao longo do tempo, estamos perante anuidades e perpetuidades que se distinguem pelo facto de a sequência de cash-flows ser limitada no tempo ou ser infinita, respetivamente.

Anuidade é uma designação que pode ser utilizada quer a frequência de cash-flows seja anual ou não. Numa situação em que se obtém um empréstimo num período e temos rendas ou pagamentos constantes (Anuidades), durante n períodos com uma taxa de atualização, o cálculo do valor atual (VA) de todos os cash-flows dá-se por:

Trata-se de um progressão geométrica que pode ser descrita na forma:

Em que é o fator de anuidade e é a perpetuidade.

Quando estamos perante o valor atual de uma perpetuidade:

Estes casos excluem os casos de rendas crescentes. Tendo em conta rendas crescentes a uma taxa g < r, temos a anuidade:

E a perpetuidade:

Por exemplo:

A Teresa possui um aqueduto que gerará 2 milhões de euros de fluxos de tesouraria durante o ano de 2020. Os custos de operação do aqueduto são negligenciáveis e a sua durabilidade muito grande. Infelizmente, o preço da água transportada tem diminuído e prevêse que os fluxos de tesouraria diminuam 4% ao ano. A taxa de atualização é de 10%. Qual é o valor atual dos fluxos de tesouraria do aqueduto se se assumir que os fluxos de tesouraria durarão para sempre?

Usando a fórmula de cima:

# Análise de rentabilidade de projetos de investimento

Investimento: Sequência de fluxos financeiros (cash-flows) distribuidos por diversos periodos. O primeiro cash-flow normalmente é negativo:

- Despesas de investimento: Terrenos, edíficios, equipamentos licenças e patentes ou, até em fundo de maneio, como a constituição e reforço de stocks de matérias primas ou mercadorias.

- No final de vida do projeto: O valor destas despesas que seja recuperável dará origem ao valor residual do investimento.

Valor residual do investimento: Gerado pela venda de um imobilizado no final do tempo de vida do projeto.

O valor de mercado é o valor esperado de venda do ativo no ano n e o valor contabilístico é:

Os cash-flows durante a fase de exploração (passada a fase inicial de investimento) serão habitualmente positivos se o projeto for lucrativo.

Em que RAJI corresponde ao resultado antes de juros e impostos, ou seja, o mesmo que EBIT, resultados operacionais.

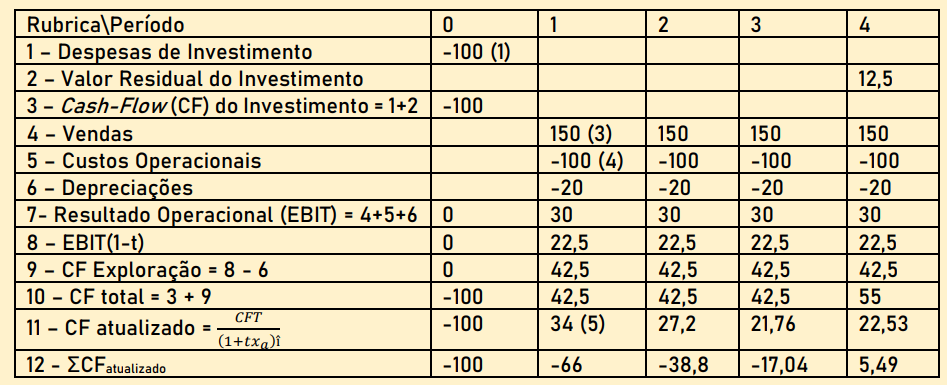

Por exemplo:

- A empresa MGM investiu 100 mil € numa nova máquina para os próximos 4 anos;

- Esta é depreciável em 5 anos, findos os quais pode ainda ser vendida por 10 mil € (valor de mercado no ano 5);

- Sabe-se que as vendas anuais adicionais serão de 150 mil € durante todo o projeto;

- Os custos operacionais anuais adicionais com pessoal, fornecimentos e serviços externos e matéria prima serão de 100 mil €, acrescidos dos custos com amortizações (depreciações), 20%;

- A taxa de imposto a pagar pela empresa é de 25%.

Quando o :

Projeto/ empresa não lucrativa o imposto não existe

Projeto implementado por uma empresa lucrativa tem-se em conta o imposto e o cash-flow será negativo.

Na avaliação de projetos de investimentos estamos confrontados com a necessidade de comparar fluxos financeiros aplicados numa fase inicial, com fluxos gerados nos anos seguintes. Para isso usamos os seguintes indicadores:

- Taxa de atualização: Exprime o custo de oportunidade do capital, ou seja, o rendimento que o investidor pretende tendo em conta o risco do investimento. São em geral nominais, aplicados a cash-flows a preços correntes. Quando os cash-flows são reais ou a preços constantes, utilizam-se taxas de atualização reais. A determinação das taxas de atualização devem ter em conta o risco associado ao investimento.

A taxa de atualização de um projeto financiado exclusivamente por capital próprio deve corresponder à soma de:

- Rendimentos esperados de ativos sem risco;

- Um prémio de risco inerente à atividade económica em causa e o risco financeiro associado ao grau de endividamento da empresa.

Quando houver financiamento com capital alheio:

- A taxa de atualização deve incorporar a taxa de juro da divida líquida de impostos.

- A taxa de atualização deve ser igual ao custo médio ponderado do capital, sendo a ponderação dada pelas percentagens dos dois tipos de capital, calculados ao valor de mercado.

# Custo médio ponderado do capital ( CMPC ou WACC)

é igual ao custo do capital próprio.

é a percentagem de capital próprio.

é o custo de capital alheio líquido de um imposto.

é a percentagem de capital alheio.

é o custo médio da dívida.

é igual à taxa de imposto.

é a renumeração requerida pelos acionistas.

Por exemplo:

A empresa MGM tem um Capital Social composto por 10 000 ações, com um valor nominal 1 € cada. O valor do capital próprio em balanço é de 70 000 € e cada ação está cotada em 10 €. O financiamento com recurso a terceiros é constituído por um empréstimo bancário no valor de 50 000 € e 5 000 obrigações com um valor nominal de 1 € e cotação de 0.8.

- Qual o valor de capital próprio relevante para cálculo do CMPC (Custo Médio Ponderado do Capital)?

O que importa não é o valor contabilístico (70 000 €), nem o valor do capital social realizado , mas o valor de mercado pelo qual seria possível comprar a empresa .

- Qual o valor da dívida relevante para cálculo do CMPC (Custo Médio Ponderado do Capital)?

O que importa não é o valor contabilístico (do balanço), que seria de 55 000 € , mas sim o valor de mercado que é igual a 54 000 € .

- Qual o valor das percentagens de capital próprio e alheio para cálculo do CMPC (Custo Médio Ponderado do Capital)?

- Se a taxa de impostos sobre lucros for de 25%, o custo médio da dívida (rD) for de 5% e a remuneração requerida pelos acionistas (rCP) for igual à dos títulos do Estado de curto prazo (1.5%) + o prémio de risco de 6.5%, qual será o CMPC?

- Valor Atual Liquido (VAL): Soma de todos os CF do projeto devidamente atualizados.

Em que CF = cash-flow e r a taxa de atualização

Se VAL(r) > 0, o projeto é rentável à taxa de atualização. Entre dois projetos A e B, se

Por exemplo:

O João comprou 100 ações da empresa MGM, tendo pagado 7€ por ação na expectativa de receber dividendos de nos anos 1 e 2, e de vender os títulos no ano 3 por 10€ cada. Sabendo que ações de empresas com idêntico grau de risco oferecem uma rentabilidade anual de 5%, calcule o VAL e diga se aconselha o investimento.

O VAL é positivo, o investimento é rentável.

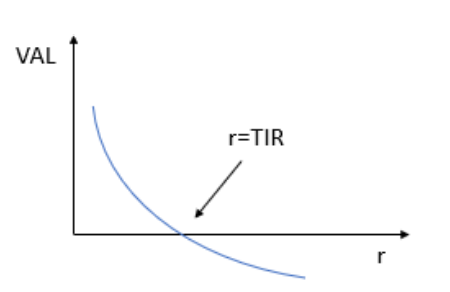

- Taxa interna de rentabilidade (TIR): É a taxa r de atualização para a qual o VAL = 0, o seu cálculo resulta de um processo iterativo. Aceitar um projeto com significa aceitá-lo quando .

Problemas no cálculo e utilização da TIR:

- Pode existir mais do que uma TIR. É o caso, por exemplo, da existência de cash-flows negativos intermédios ou finais (investimentos não convencionais).

- Não existir TIR.

- A TIR é inadequada para projetos mutuamente exclusivos, isto é, em que só podemos fazer um deles.

- Periodo de recuperação do investimento (PRI): Tempo necessário para que os cash-flows atualizados gerados pelo projeto igualem o capital investido inicialmente.

- Indice de rentabilidade

Um projeto considera-se aceitável quando . Tal como a TIR, este indicador peca na análise de projetos mutuamente exclusivos.